България изтегли нов външен дълг за 1,493 млрд. евро и добрата новина е, че го направи при много добра доходност - в контраст с предсказанията на повечето „експерти" у нас.

Годишната лихва по дълга е 2.95%, а доходността при която беше издадена десетгодишната облигация е 3.055% което е доста по-ниско от прогнозираните нива. Интересът на международните капиталови пазари беше доста висок - около 250 инвеститори са записали от тази облигация. Нещо повече - емисията е била презаписана повече от два пъти, което означава, че търсенето за български държавни ценни книжа е било за повече от 3 млрд. евро.

Защо това не е изненада?

В последните дни прекалено много хора - политици, бивши министри, дори премиери - се надпреварваха да прогнозират всевъзможни негативни сценарии за финансовата стабилност на България. Преекспонираха тезата, че вътрешнополитическата нестабилност може да доведе до проблем за облигациите. И сбъркаха.

Външните банки и всички инвеститори, които купиха облигацията, също слушат с недоумение идващите от България прогнози, защото знаят, че няма нищо вярно в тях.

Нито пониженият от S&P кредитен рейтинг на България, нито политическата криза, нито ситуацията около Корпоративна търговска банка са оказали сериозно влияние върху емисията външен дълг.

Първо, политическата нестабилност е краткосрочно явление, а инвеститорите преценяват в преспектива - в случая десетгодишна - дали България рискува да фалира и да не си плати облигациите. Към днешна дата няма никакъв шанс това да се случи и международните пазари го знаят.

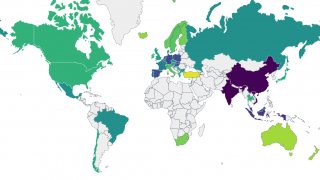

Второ, България поддържа нисък бюджетен дефицит и има под 20% съотношение между публичен дълг и брутен вътрешен продукт, с което се нарежда на второ място в Европа.

И трето, банковата ни система - въпреки случая с КТБ - е много високо капитализирана и няма директно отношение към публичните финанси.

Отличникът с оставка в джоба

Участник в т.нар. "roadshow" от една от трите банки, участвали в сделката, човек с над 20-годишен опит, каза, че рядко в кариерата си е виждал толкова добре подготвени хора като министъра на финансите Петър Чобанов и зам.-гуверньора на БНБ Калин Христов.

По време на преговорите в Париж, Лондон, Франкфурт, Мюнхен и Виена двамата са отговорили удовлетворително на всички въпроси, които са били задавани от потенциалните инвеститори.

Ясно е, че при такива сделки инвеститорите не оценяват конкретния финансов министър. Но със сигурност представянето на Чобанов е повлияло, резултатът показва, че явно си е свършил работата.

Преди и сега

Това е втората голяма емисия външен дълг след 2012 г., когато Министерството на финансите реализира петгодишните облигации при лихва 4.436%.

Но да се прави сравнение между доходността от сегашната емисия и от облигациите на Симеон Дянков през 2012 г. е много спорно. И се надявам финансовият министър да не каже, че е постигнал много по-голям успех от предшественика си.

Лихвата на емисията тогава беше по-висока в сравнение със сега, но за това има причини. Периодът на облигациите беше по-кратък, на европазарите нямаше толкова много пари, а лихвеният процент на Европейската централна банка беше по-висок - за сравнение, сега дори е негативен.

Една добра промяна

Този път (за разлика от 2012 г.) нямаше ограничения за български купувачи и това е добра промяна. Българските пенсионни фондове, застрахователните дружества и търговските банки са подходящ инвеститор в такива инструменти. Те имат ликвидност и е добре, че участват в покупката на български държавни ценни книжа.

... и една хипотеза

Ако КТБ беше в състояние да работи с парите си, щеше ли да се включи в купуването на българския дълг? Отговорът - хипотетично да. Всички банки търсят начин да си гарантират доходност, Според мен, всяка търговска банка в България, която има дългосрочна ликвидност, е дала поръчка за емисията.