Постоянното двуличие, демонстрирано от частните банкери по света, продължава да смайва. Изправени пред държавни опити за регулация или ограничаване на често безотговорните им тактики да натъпчат още по-добре портфейлите си с банкноти, банкерите заявяват, насред ужасени пъшкания, че арогантните бюрократи убиват свещените принципи на свободния пазар.

Но в момента, в който нещата леко се разклатят, същите банкери нямат никакъв проблем да приемат милостиня от данъкоплатците или да хленчат за поредна порция лесни пари от Федералния резерв или Европейската централна банка. Правителствената намеса не е проблем за света на Уолстрийт, когато му осигурява лесни пари за бързи печалби.

Напоследък призивите за спасителна намеса от централните банки станаха още по-шумни

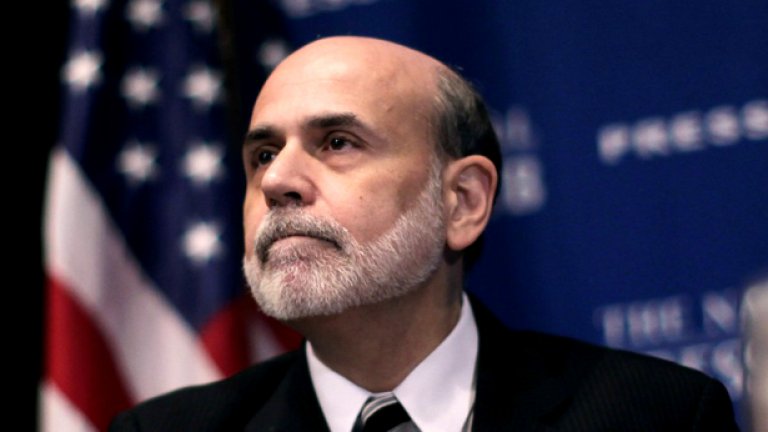

В момента, в който възстановяването на икономиката в САЩ започна да изглежда по-слабо, брокерите и банкерите незабавно обърнаха погледа си към Бен Бернанке, очаквайки пореден стимулиращ тласък от Федералния резерв. Той е подложен на натиск дори от собствените си преки сътрудници.

Шефът на Федералния резерв в Бостън заяви пред Wall Street Journal, че подкрепя нова голяма програма за изкупуване на бонове (известна като "количествено смекчаване"), която да стимулира икономиката. Можете буквално да видите лигите, стичащи се по брадите на банкерите при перспективата за още една инжекция от Фед на огромни суми, които да подхранят нов пик на цените на ценните книжа.

Междувременно в Европа инвеститорите поглеждат към шефа на ЕЦБ - "Супер" Марио Драги, с надеждата той да се намеси с пореден (мини)спасителен пакет, който да удържи на повърхността валутния съюз, докато разходите за заеми на Италия и Испания нарастват. Големи са очакванията ЕЦБ да използва властта си, за да създаде евро, с които да купува бонове, към които частният сектор не проявява интерес.

Дошъл е обаче мометът глобалният финансов сектор да бъде отбит от подкрепата на централните банки. Не можем да очакваме централните банки да плащат за излизането от дълготрайните проблеми, пред които е изправена глобалната икономика.

Всъщност намесата им може да причинява повече вреди, отколкото ползи

Това е особено вярно в САЩ. След години на почти нулеви лихви от Фед и огромни количествени смекчавания, трудно е да си представим, че липсата на достъпни налични следства стои зад проблемите на американската икономика.

Доказан факт е, че щедростта на Фед не може да преодолее това, което наистина препъва Америка. Изчистването на имотната криза в САЩ, както се и очакваше, отнема години; същото се случва и с крайно необходимото, но болезнено премахване на привилегироваността на американските потребители.

Действията на Фед не могат да заместят разумна, двупартийна стратегия за избягване на фискалната пропаст, реформиране на данъчното законодателство и изграждане на инфраструктурата наново, което да подобри финансовите позиции на страната и да засили конкурентоспособността на Америка.

Що се отнася до Европа, можем да приемем аргумента, че малко по-лек подход и по-голяма инфлация биха осигурили някакво добро бъдеще на региона, затънал в рецесия и дългове. Но наистина ли някой вярва, че ЕЦБ може реално да овладее кризата?

Парите на ЕЦБ не могат да заменят реалните реформи в конкретните страни, нито да оправят разнебитените им национални финанси, или да облекчат спънките пред растежа. Еврозоната трябва да си върне доверието на частния капитал в паричния съюз чрез фундаментални промени, от типа на по-силен фискален съюз и обхващаща цялата зона стратегия за подобряване на перспективите за растеж.

В най-добрия случай подобни действия на ЕЦБ биха послужили като временна превръзка върху кръвоизлива на еврозоната

Дори и ЕЦБ наистина да купи още бонове, както Джон Хигинс от фирмата за проучвания Capital Economics обяснява в анализ от 27 юли, "силно се съмняваме, че това ще е повратна точка в кризата."

Фискалните проблеми на Испания и Италия вероятно ще наложат пълноценни спасителни пакети за тези държави. Не само че размерите на тези необходими операции много надминават това, което ЕЦБ вероятно би била готова да отдели за покупки на бонове, но и самата банка остава идеологически противник на монетарното финансиране на държавен дълг...

Междувременно кризата в еврозоната е в същата степен въпрос на растеж, колкото и на задлъжнялост. Купуването на държавни бонове не спомага с нищо за преодоляването на фундаменталния проблем на липсата на конкурентоспособност, която измъчва закъсалите страни от еврозоната.

Нека изведем този анализ още една стъпка по-далеч. Когато ЕЦБ се намесваше през изминалата година, или чрез покупка на бонове, за да снижи стойността на вземането на заеми, или за да облекчи кредитния срив в европейския банков сектор, тя създаваше фалшива надежда, че кризата на еврозоната вече е на път да бъде преодоляна.

Това ставаше, защото ЕЦБ купуваше време за политиците, което те след това пропиляваха

С други думи, ЕЦБ помагаше на правителствата от еврозоната да продължават да протакат предприемането на силни и болезнени мерки, които биха спомогнали реално за преодоляването на кризата.

Институцията, оглавявана от Драги, действаше като патерица, позволявайки на еврозоната да куцука през кризата, без да взема болезнените лекарства, от които тя се нуждаеше, за да тръгне към подобрение. Нищо чудно, че Драги на пресконференция наскоро заяви, че ЕЦБ би се намесила, за да помогне на правителствата от еврозоната, само след като те си помогнат сами:

Първото е, че правителствата трябва да се обърнат към EFSF (спасителния фонд на еврозоната), защото, както казах вече няколко пъти, ЕЦБ не може да замества правителствата, нито може да замести действията, които други институции трябва да предприемат във фискален аспект.

Можем да възприемем подобен подход и към това, което се случва с финансовия сектор. Въпреки цялата подкрепа, предлагана от Фед, Банк ъф Ингланд и други основни централни банки, много от световните финансови институции не изглежда да са се реформирали, за да направят операциите си по-малко рискови или по-устойчиви.

Скандалите с корекциите на лихвите в Barclays и огромните загуби при търговията с книжа на JPMorgan показват, че голям дял от световните топ банкери са все така склонни да мамят и все така несклонни да контролират риска, колкото бяха преди срива на "Леман Брадърс" през 2008 г.

Това означава, че глобалният финансов сектор е все още нереформирана заплаха за стабилността на глобалната икономика. Какъв е смисълът да му се отпускат повече средства?

Проблемът далеч не е ограничен само до развитите държави

В Китай финансовите експерти призовават централната банка да понижи лихвените проценти и да отпусне пари за ускоряване на забавения в момента растеж. С това обаче те искат от китайските централни банкери да подкрепят остарял икономически модел, пристрастен към задлъжнялост и лесни пари.

С добавянето на повече налични средства, които да бъдат хвърлени на вятъра от системата, централната банка, ако бъде твърде агресивна, би могла да тласне страната по-близо до кризата. Това, от което се нуждае Китай, подобно на САЩ и Европа, е реална реформа, която да предизвика нови области на растеж, вместо инжекции от пари, които биха стимулирали старите само временно.

Трябва да им признаем това - Бернанке и Драги досега устояват на натиска да действат. Което е добре за тях. Отдавна трябваше да затворят кранчето на кеша и да принудят глобалната икономика да премине през реформата, от която има толкова отчаяна нужда. Банкерите може да реват и стенат, но като всяко разглезено дете или пристрастен наркоман, те ще оцелеят - и в крайна сметка само ще спечелят от тази принудителна абстиненция.